- Thủ đoạn lừa đảo người vay vốn ngân hàng của nhân viên dịch vụ tài chính

- Truy tìm đối tượng lừa đảo vay vốn ngân hàng

- Ổ nhóm lừa đảo bằng thủ đoạn thế chấp vay tiền ngân hàng hạn mức cao

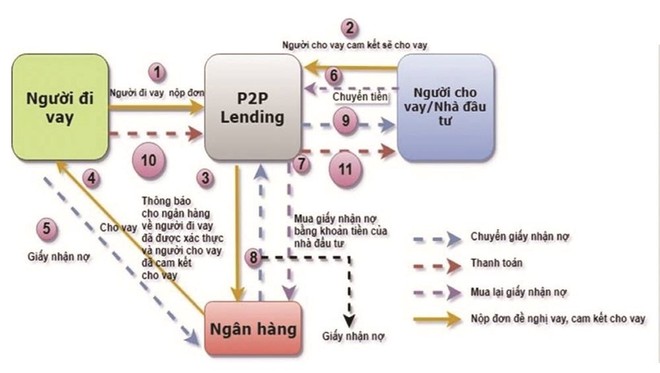

Trong những năm gần đây, hoạt động cho vay ngang hàng (P2P Lending) phát triển mạnh tại Việt Nam. Về bản chất, hình thức cho vay ngang hàng cho phép người vay không cần đến ngân hàng mà thực hiện việc vay qua nền tảng kết nối trực tuyến.

Hình thức cho vay này được các cơ quan chức năng kỳ vọng là giải pháp đáp ứng nhu cầu vay tiêu dùng của người dân, từ đó giúp hạn chế tín dụng đen. Tuy nhiên, bên cạnh những lợi ích thì hình thức cho vay này cũng tiềm ẩn một số rủi ro có thể tác động bất lợi, bất ổn đến an sinh xã hội và tình hình ANTT.

Một số công ty P2P Lending lợi dụng việc thiếu thông tin, thiếu hiểu biết của người dân để quảng cáo, đưa ra thông tin không rõ ràng, sai lệch, hứa hẹn lợi nhuận cao, lãi suất cạnh tranh... dẫn đến nhà đầu tư hiểu nhầm về việc các hoạt động đầu tư/cho vay qua các nền tảng của công ty P2P Lending đều được bảo hiểm rủi ro để lừa đảo, chiếm dụng vốn.

Bên cạnh đó, các nền tảng giao dịch trực tuyến của công ty P2P Lending chưa được cơ quan có thẩm quyền kiểm tra, đánh giá dẫn đến nguy cơ bị tấn công, đánh cắp thông tin dữ liệu. Một số công ty P2P Lending là kênh phân phối, tìm kiếm khách hàng hoặc hợp tác công ty tài chính, công ty cầm đồ xây dựng nền tảng giao dịch trực tuyến cho vay tiền từ nguồn tiền không hợp pháp, minh bạch.

Ngoài ra, một số đối tượng có thể lợi dụng mô hình P2P Lending để thực hiện các hành vi vi phạm pháp luật như hoạt động tín dụng đen, cho vay nặng lãi, cho vay cầm đồ biến tướng, hoạt động tài chính đa cấp...

|

| Ảnh mang tính minh hoạ |

Để kiểm soát rủi ro và bảo vệ người dân, Chính phủ đã ban hành Nghị định số 94 quy định về cơ chế thử nghiệm có kiểm soát trong lĩnh vực ngân hàng. Trong đó quy định:

Chỉ cho phép các doanh nghiệp công nghệ tài chính có đề án rõ ràng, được Ngân hàng Nhà nước phê duyệt tham gia thử nghiệm hoạt động P2P Lending trong phạm vi thời gian - không vượt quá 2 năm.

Doanh nghiệp tham gia thử nghiệm phải có hệ thống đánh giá tín dụng, quy trình xét duyệt khoản vay minh bạch và báo cáo định kỳ. Không được kêu gọi vốn từ công chúng như ngân hàng.

Nền tảng phải công khai đầy đủ thông tin, chi phí, lãi suất. Cấm sử dụng các chiêu trò đánh lừa người vay hoặc nhà đầu tư. Người tham gia được quyền khiếu nại và phản ánh về hoạt động vi phạm.

Nghị định nghiêm cấm các nền tảng cho vay núp bóng để hoạt động tín dụng đen, đòi nợ trái pháp luật, thu thập dữ liệu trái phép.

Ngày 1/7 tới đây (Nghị định 94 chính thức có hiệu lực, mô hình cho vay ngang hàng (P2P Lending) sẽ chính thức được định hình lại, mở ra cơ hội phát triển mới trong khuôn khổ cơ chế thử nghiệm có kiểm soát, là một cột mốc quan trọng để toàn ngành P2P Lending tại Việt Nam thử nghiệm các giải pháp tài chính thay thế có tính chất đổi mới sáng tạo, an toàn và minh bạch, đảm bảo góp phần hiện thực hóa chiến lược quốc gia về tài chính toàn diện.

Trong thời gian chờ Nghị định chính thức có hiệu lực, để tránh những rủi ro trong hoạt động cho vay ngang hàng, Phòng an ninh kinh tế CATP Hà Nội khuyến nghị người dân:

Thường xuyên theo dõi thông tin trên các phương tiện thông tin đại chúng, phát ngôn và công bố chính thức từ Ngân hàng Nhà nước Việt Nam liên quan việc thực hiện các nội dung và điều kiện khi tham gia hình thức vay ngang hàng; danh sách các doanh nghiệp được Ngân hàng Nhà nước phê duyệt thử nghiệm theo Nghị định 94/CP.

Khi phát sinh nhu cầu vay trong bối cảnh Nghị định chưa có hiệu lực, người dân, doanh nghiệp cần tìm hiểu kỹ, thận trọng khi tham gia các nền tảng cho vay ngang hàng, tiếp cận vốn qua kênh tín dụng ngân hàng chính thống, cảnh giác với các app vay nóng, lãi suất cắt cổ, lừa đảo giả danh P2P tránh bị lừa đảo, rơi vào vòng xoáy cho vay nặng lãi của tín dụng đen.

Hiểu rõ bản chất cho vay ngang hàng - không phải ngân hàng, cần đọc kỹ điều khoản trước khi quyết định tham gia vay để tránh nhầm lẫn không đáng có.